УРОК № 57. БАНКИ В ФУНКЦИОНИРОВАНИИ РЫНКА КАПИТАЛОВ И ДЕНЕГ. ОСНОВНЫЕ ОПЕРАЦИИ БАНКОВ. ОРГАНИЗАЦИЯ ДЕЯТЕЛЬНОСТИ БАНКОВ И РОЛЬ ПРАВИТЕЛЬСТВА

Цель урока: объяснить задачи и принципы деятельности банков; ознакомить с основными операциями банков.

Основные понятия: банк, универсальный банк, специализированный банк, пассивные операции, активные операции, комиссионные операции.

Тип урока: комбинированный.

ХОД УРОКА

I. Организационный момент

II. Повторение изученного материала

Упражнение

Написать мини-эссе по теме «Преимущества и недостатки биржевой торговли». На выполнение задания отводится 10-15 мин.

III. Изучение нового материала

Лекция учителя

Финансовые посредники - один из ключевых элементов инфраструктуры рыночной экономики. Этот термин обозначает большое количество финансовых институтов, таких, как банки, страховые компании, доверительные общества, инвестиционные фонды и компании, кредитные союзы и т.д. Древнейшим финансовым посредником являются банки.

В современной экономике банковская система является не только базовым инфраструктурным звеном кредитных отношений, но и ключевым элементом всей экономической инфраструктуры в государстве. Любые проявления нестабильности в банковской системе (не говоря уже о банкротствах банков и банковские кризисы) не только таят в себе угрозу для вкладчиков и кредиторов банков, но и могут подорвать доверие к экономической политике государства и национальных денег.

В любом государстве, независимо от экономической системы и способа организации общественных отношений, банковская система играет определяющую роль. Недаром банковскую систему часто сравнивают с кровеносной системой экономики государства, ведь именно оно придает экономике необходимый объем финансовых ресурсов, обеспечивая свободное движение капитала, расчеты субъектов хозяйствования, кредитования экономики, а также реализацию целого ряда других функций и задач. Без развитой банковской системы невозможно даже представить себе развитую экономику государства.

Банки - это финансовые институты, аккумулирующие средства и разнообразные накопления (золотые запасы, ценные бумаги и др.), предоставляют кредиты, осуществляют денежные расчеты, операции с золотом и драгоценными металлами, обеспечивают оборот денег и ценных бумаг, выполняют другие функции, например, современный коммерческий банк предоставляет более 300 услуг.

Сообщения учащихся «Возникновение банков в мире; становление банковской системы в Украине»

Значительно возросли масштабы кредитования банками государства за обслуживание государственного долга, постоянно повышается значение кредита в обеспечении государства денежными ресурсами. Растет доля государственной собственности в банковской сфере: центральный банк обычно находится в собственности государства, а в отдельных странах (Франции, Италии) государственной собственностью являются крупные коммерческие банки. Важной функцией банков в современных условиях является посредничество в международном обороте заемных капиталов, предоставление все больших международных кредитов. Поэтому количество филиалов иностранных банков в развитых странах постоянно растет.

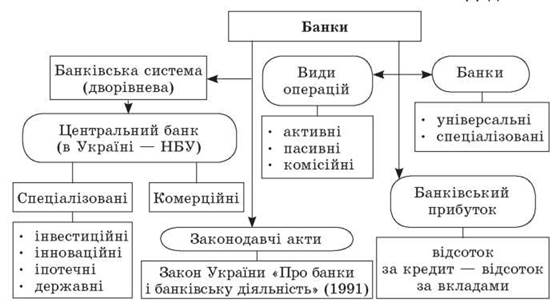

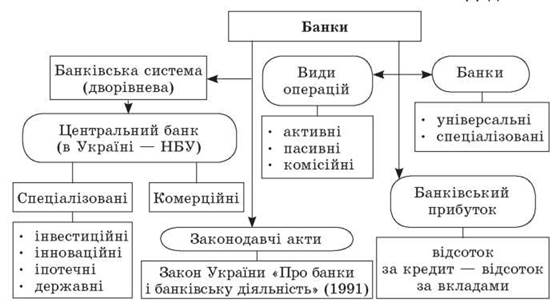

В процессе выполнения банками своих функций и взаимодействия банков между собой формируется банковская система.

Банки классифицируют по различным критериям.

1. 3а формами экономической собственности:

• государственные;

• частные;

• акционерные;

• кооперативные;

• муниципальные и коммунальные;

• смешанные;

• межгосударственные.

2. В зависимости от функций и характера выполняемых операций:

• эмиссионные;

• коммерческие;

• инвестиционные;

• сберегательные;

• ипотечные;

• внешнеторговые.

3. По организационно-правовой форме деятельности коммерческие банки могут создаваться как:

• акционерные общества открытого и закрытого типов (акционерные банки);

• общества с ограниченной ответственностью (паевые банки);

• кооперативы (кооперативные банки).

4. В зависимости от величины активов все банки делятся на четыре группы:

• малые банки с активами до 50 млн. грн;

• средние - с активами от 50 млн. до 100 млн. грн;

• большие - с активами от 100 млн. до 1 млрд. грн;

• крупнейшие банки с активами свыше 1 млрд. грн.

5. По размеру уставного капитала банки можно поделить так:

• малые банки с уставным капиталом до 5 млн. евро;

• средние - с уставным капиталом от 5 до 10 млн. евро;

• большие - с уставным капиталом от 10 до 30 млн. евро;

• крупнейшие - с уставным капиталом свыше 30 млн. евро.

6. По секторам рынка, на которых функционируют банковские учреждения, все банки можно разделить на:

• международные, которые осуществляют свою деятельность как в Украине, так и за ее пределами;

• межрегиональные, осуществляющих свою деятельность на территории всей Украины;

• региональные, что обычно обслуживают клиентов одного региона (города, района, области).

Коммерческие банки в каждой стране существенно отличаются набором операций и предоставляемых услуг. Одни из них выполняют широкий круг операций, охватывают много секторов денежного рынка и отраслей экономики. Такие банки принято называть универсальными. Другие банки выполняют лишь отдельные операции на рынке или функционируют в узком секторе рынка, обслуживая отдельные отрасли экономики. Такие банки называются специализированными. Специализация может быть функциональной, когда банки сосредотачиваются преимущественно на выполнении отдельных операций, например, ипотечных, инвестиционных и т.д., и отраслевой, или секторною, например, сберегательные, сельскохозяйственные, инновационные банки.

Специализированные банки, в отличие от универсальных, функционируют на узких секторах денежного рынка или занимаются узким кругом банковских операций, где требуются особые технические приемы и специальные знания. Эта деятельность для универсальных банков оказывается невыгодной, и они оставляют соответствующие ниши на денежном рынке для специализированных банков. Чаще всего специализированные банки возникали в таких секторах рынка:

• потребительского кредита;

• ипотечного кредита;

• сельскохозяйственного кредита;

• привлечение малых вкладов и обслуживания малого бизнеса;

• во внешнеэкономической деятельности;

• в сфере инвестирования капитала;

• в жилищном строительстве и т.д.

Конкретные специализированные банки в разных странах существенно отличаются по названию, структуре, характеру деятельности. Чаще всего встречаются такие специализированные банки:

• ипотечные;

• строительные сберегательные банки (кассы);

• инвестиционные банки (компании);

• банки поддержки;

• гарантийные банки;

• расчетные (клиринговые) банки (палаты).

Среди специализированных банков западных стран есть группа банков, которые занимаются поручению (банки-гаранты). Такие банки принимают на себя обязательства погашать при определенных условиях долги предприятий, что открывает последним доступ к банковским займам. Банки-гаранты должны иметь высококвалифицированных специалистов по оценке кредитоспособности предприятий-заемщиков. Гарантии таких банков способствуют привлечению капиталов в крупные инвестиционные проекты на длительный срок. К сожалению, в Украине такие банки пока что не создано.

Коммерческие банки разных видов и форм собственности создаются на акционерных или паевых основах. В Украине выступать учредителями могут быть юридические и физические лица. Доля любого из учредителей, акционеров (участников) не должна превышать 35 % уставного фонда коммерческого банка.

Акционерная форма и форма корпорации доминирует не только в сфере банковского дела и финансов, но и в других отраслях предпринимательской деятельности.

Современная экономика обычно основывается на двухуровневой банковской системе. Высший ее уровень формирует центральный банк страны, второй - коммерческие банки.

Центральный банк является главным элементом банковской системы, важнейшим элементом денежно-кредитной системы страны, имеет монопольное право денежной эмиссии, хранение государственных золотовалютных резервов, регулирует денежный оборот, кредитные и валютные операции, осуществляет контроль над банковской системой и другие функции. В разных странах центробанки имеют названия национальных, эмиссионных, резервных или государственных. Центральный банк выделился, когда эмиссия банкнот постепенно сосредоточилась в нескольких крупнейших банках, а впоследствии - в одном, или был создан государством как единый эмиссионный центр страны. В первом случае такой процесс длился довольно долго - от 100 до 200 лет, во втором, например в США, государство в 1913 г. превратила государственные банки на эмиссионный центр. Национальный банк Украины было создано в сентябре 1991 г. Уставный фонд НБУ образуется за счет государства. Согласно Закону Украины «О банках и банковской деятельности» он подотчетен Верховной Раде Украины.

Контроль над банковской системой центральные банки осуществляют путем установления минимального размера капитала банка, коэффициента ликвидности, лимита кредитов одному заемщику, представление коммерческими и другими банками регулярных отчетов центральному банку по установленной форме. Функции контроля над банковской системой НБУ выполняет путем установления минимального размера уставного фонда, предельного соотношения между размером собственных средств банка и величиной его активов, показателей ликвидности баланса, размеров обязательных резервов, размещаемых в НБУ, а также максимального размера риска на одного заемщика. Кроме этого, осуществляется лицензирование банковской деятельности, инспектирования банков и банковских учреждений.

В целом организация банка является достаточно сложной процедурой. Например, в США образование нового банка является четко регламентированным. Чтобы начать деятельность, банк должен получить чартер или сделать запрос контролеру денежного обращения о выдаче федерального чартера. Банк может быть организован группой не менее пяти человек. Капитал банка должен соответствовать минимальным нормам, установленным законодательством, и зависит от количества населения местности, где организуется банк (минимальный размер капитала для национальных банков в мелких и средних городах - от 100 до 200 тыс. долларов). Далее, в представленном на имя контролера денежного обращения заявлении указываются фамилии и адреса учредителей, количество акций, на которые подписались учредители, одобрительные резолюции трех официальных лиц, прилагается проект устава банка, сертификат о структуре капитала и ряд других документов.

В Германии разрешение на открытие банка предоставляет Федеральное ведомство по контролю над банками, которое устанавливает обязательные требования для банковских учреждений и в своей деятельности является независимым от центрального банка. Для получения лицензии:

• учредители должны иметь начальный капитал не менее чем 6 млн. марок;

• иметь двух «надежных» и «профессионально подготовленных» исполнительных директоров;

• банк может быть учрежден только в форме акционерной компании или партнерской фирмы.

В Швейцарии учредители обращаются за лицензией в Федеральной банковской комиссии. Основные требования комиссии:

• банк точно определяет характер и сферу своих деловых операций и предусматривает такую систему организации, которая обеспечила бы их выполнение;

• банк должен иметь минимальный вполне оплаченный капитал;

• лица, которые возглавляют банк, должны иметь хорошую репутацию и квалификацию, необходимую для управления банком;

• большинство руководителей должны быть резидентами Швейцарии.

В Японии ни один банк не начнет деятельности без специальной лицензии, которую выдает министерство финансов. Для получения лицензии учредители должны обеспечить соответствие капитала, активов и пассивов банка имеющимся предписаниям и стандартам, иметь необходимый опыт и знания, а также определенный социальный статус. Банк должен быть организован в форме акционерного общества и иметь капитал не менее 1 млрд иен. В названии банка должно фигурировать слово «гинка» (банк). Разрешение министерства финансов нужен и для открытия отделения банка.

Открытие коммерческого банка в Украине требует его регистрации в Национальном банке Украины. Национальный банк ввел инструкцию № 10 «О порядке регулирования и анализ деятельности коммерческих банков», которая устанавливает экономические нормативы работы банков в Украине. В соответствии с этой инструкцией фиксируется капитал каждого банка. Если же он не достигает нужного количества, то включается специальный механизм надзора за такими банками. При этом в трехмесячный срок банк обязан составить план развития своей капитальной базы и подать его в Национальный банк. Если же банк не в состоянии выполнить взятые на себя обязательства, то, как сказано в Инструкции, НБУ рассматривает вопрос отзыва таких пунктов лицензии, как:

• ведение валютных счетов клиентов;

• выполнение неторговых операций;

• установление корреспондентских отношений с иностранными банками;

• работа через корреспондентские счета Главного управления НБУ или через корреспондентские счета уполномоченного банка;

• осуществление операций с международными торговыми расчетами;

• операции по торговле иностранной валютой на внутреннем валютном рынке;

• открытие филиалов на территории и за пределами Украины.

Безусловно, что после таких ограничений лицензии нормальная работа банка будет практически парализована.

Коммерческие банки - это финансовые учреждения, которые предоставляют кредиты, привлекают средства на депозит, осуществляют расчеты между экономическими субъектами и выполняют ряд других операций. Количество коммерческих банков в разных странах разная. Так, банковская система Германии насчитывает около 2250 банков, Италии - 800, Нидерландов - 500, Греции - 60.

Классификация коммерческих банков

Классификационный признак |

Вид коммерческих банков |

Порядок создания |

Перепрофилированы, вновь |

Характер специализации |

Универсальные, специализированные |

Территория деятельности |

Региональные, республиканские, международные |

Размер |

Большие, средние, малые |

Форма собственности |

Государственные, муниципальные, коллективные (открытые и закрытые акционерные общества, холдинги, общества с ограниченной ответственностью, кооперативные), частные, со стопроцентной иностранной собственностью, смешанные |

Функции и характер выполняемых операций |

Инвестиционные хранения, депозитные, инновационные, почтово-пенсионные, промышленные, агропромышленные, биржевые, экспортно-импортные, лизинговые, торговые |

Характер отношений |

Банки-гаранты, банки-корреспонденты, уполномоченные |

Степень влияния |

Монополисты, аутсайдеры |

Структура |

Многопрофильные, безфіліальні |

Степень контроля |

Контрольные, контролируемые |

Конкурентоспособность |

Конкурентоспособные, неконкурентоспособны |

Финансовое состояние |

Устойчивые (стабильные), проблемные, кризисные, банкроты |

Все операции, выполняемые банками, делятся на три группы:

• пассивные (направленные на привлечение денежных средств);

• активные (предоставление займов);

• комиссионные (посредническая деятельность по обслуживанию платежей клиентов, получение денег по долговым обязательствам по поручению клиентов, распоряжение ценными бумагами клиентов).

Специализация банков на отдельных видах финансово-кредитной деятельности позволяет выделить главные виды банков. Создаются также специальные государственные банки для финансирования внешней торговли, сельского хозяйства, жилищного строительства и др.

Вид специализированных банков |

Особенность деятельности |

Инвестиционные банки |

Предоставляют долгосрочные кредиты промышленным предприятиям |

Земельные банки |

Предоставляют долгосрочные кредиты под залог земли |

Ипотечные банки |

Предоставляют кредиты под залог недвижимости |

Внешнеторговые банки |

Кредитуют экспортно-импортные операции |

Инновационные банки |

Предоставляют кредиты под рисковые (венчурные) проекты, связанные с инновационными разработками |

Банки потребительского кредита |

Кредитуют потребительские товары длительного пользования |

Сберегательные банки |

Принимают вклады населения и предоставляют различные услуги |

Проблема оценки надежности банка имеет давнюю историю. Она возникла еще на этапе становления коммерческих банков, и с тех пор ее актуальность постоянно возрастает. Надежность - это способность банка без задержек в любой ситуации на рынке выполнять взятые на себя обязательства.

Упражнение - групповая работа с нормативными документами

Учащимся предлагается проработать основные положения Закона Украины «О банках и банковской деятельности».

Банковская система Украины требует существенного укрепления, повышения ее финансовой надежности и ориентации на потребности реального сектора экономики. В 2009 г. большинство суммарных активов банковской системы была сосредоточена в десяти крупнейших банках.

Количество банков в Украине

№ п/п |

Показатели |

01.01.2005 |

01.01.2006 |

01.01.2007 |

01.01.2008 |

01.01.2009 |

2010 |

01.01 |

01.04 |

1 |

Количество зарегистрированных банков |

181 |

186 |

193 |

198 |

198 |

197 |

196 |

2 |

Исключено из Государственного реестра банков |

4 |

1 |

6 |

1 |

7 |

6 |

2 |

3 |

Количество банков, находящихся в стадии ликвидации |

20 |

20 |

19 |

19 |

13 |

14 |

19 |

4 |

Количество действующих банков |

160 |

165 |

170 |

175 |

184 |

182 |

175 |

4.1 |

3 них: с иностранным капиталом |

19 |

23 |

35 |

47 |

53 |

51 |

51 |

4.2 |

в т. ч. со 100%-м иностранным капиталом |

7 |

9 |

13 |

17 |

17 |

18 |

18 |

Вопросы для обсуждения

• В какой валюте вы вложили бы свои капиталы: в евро, долларах, рублях или гривнах?

• Необходима экономике Украины такое количество банков? Объясните свое мнение.

Банковская деятельность в каждой стране регулируется законодательством страны, что определяет специфику банковских услуг.

Проанализируйте структуру баланса коммерческого банка и объясните:

• Почему собственный капитал банка и все виды депозитов являются пассивами банка?

• Что представляют собой активы банка и почему любой банк должен иметь определенную сумму наличных?

• Почему НБУ обязывает все коммерческие банки создавать резервные депозиты в НБУ?

IV. Закрепление знаний, умений и навыков учащихся

1). Мини-тест

1. Укажите, какой из указанных рынков обслуживают банки:

а) рынок товаров;

б) рынок ценных бумаг;

в) рынок капиталов;

г) рынок труда.

2. Укажите операцию банка, что относится к активным:

а) привлечение временно свободных средств населения на депозиты;

б) обслуживание платежей клиентов;

в) распоряжение ценными бумагами клиентов;

г) предоставление кредитов населению.

3. Коммерческие банки, выполняющие широкий круг операций, называются:

а) центральными;

б) универсальными;

в) специализированными;

г) кредитными.

4. Укажите, как называются операции банка по обслуживанию платежей клиентов:

а) комиссионные;

б) пассивные;

в) лизинговые;

г) активные.

5. Определите, снижении какого показателя свидетельствует об ухудшение экономической ситуация:

а) уровень безработицы;

б) индекс Доу-Джонса;

в) уровень инфляции;

г) дефицит бюджета.

6. Укажите, как называется операция банка, направленная на привлечение средств:

а) комиссионная;

б) активная;

в) расчетная;

г) пассивная.

2). Установите соответствие между особенностями деятельности и видами специализированных банков.

Вид специализированных банков |

Особенность деятельности |

1. Сберегательные банки |

Предоставляют долгосрочные кредиты промышленным предприятиям |

2. Внешнеторговые банки |

Предоставляют долгосрочные кредиты под залог земли |

3. Инновационные банки |

Предоставляют кредиты под залог недвижимости |

4. Банки потребительского кредита |

Кредитуют экспортно-импортные операции |

5. Ипотечные банки |

Предоставляют кредиты под рисковые (венчурные) проекты, связанные с инновационными разработками |

6. Земельные банки |

Кредитуют потребительские товары длительного пользования |

7. Инвестиционные банки |

Принимают вклады населения и предоставляют различные услуги |

V. Итог урока

VI. Домашнее задание

1. Проработать материал учебника.

2. Подготовить сообщение о банках, которые действуют в вашей местности.

Приложение 1

Приложение 2