Модуль 4

ОРГАНИЗАЦИОННЫЕ ОСНОВЫ СТРАХОВАНИЯ И

СОСТАВЛЯЮЩИЕ ЭЛЕМЕНТЫ ФИНАНСОВОГО РЫНКА И МЕЖДУНАРОДНЫХ ФИНАНСОВ

РАЗДЕЛ 12

СТРАХОВАНИЕ И СТРАХОВОЙ РЫНОК

12.3. Страховой рынок

Понятие страхового рынка трактуется

в экономической литературе в двух аспектах. Во-первых, страховой рынок - это

особая сфера денежных отношений, где объектом купли-продажи является специфическая

услуга - страховая защита и где формируется ее предложение и спрос на нее.

Во-вторых, страховой рынок представляет собой сложную интегрированную систему страховых и

перестраховочных организаций (страховщиков), которые осуществляют страховую деятельность.

Объединив эти два подхода, можно

определить страховой рынок как совокупность страховых компаний и предоставляемых ими

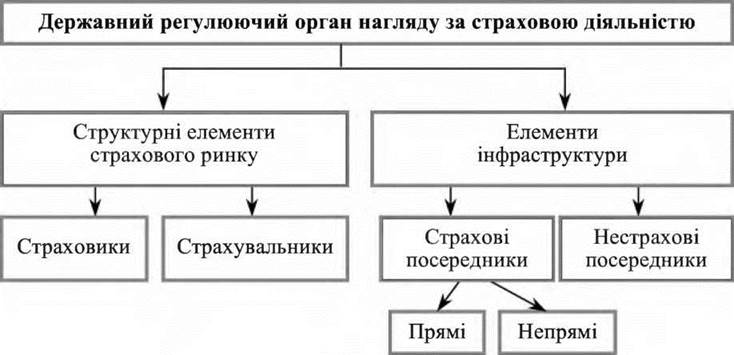

предоставляемые. Организационная структура страхового рынка Украины представлена на

рис. 12.4.

Рис. 12.4. Организационная структура

страхового рынка

Функционирование страхового рынка

основывается на таких принципах:

Ø демонополизация страхового дела;

Ø конкуренция страховых организаций по

предоставление страховых услуг, привлечению страхователей и мобилизации денежных

средств в страховые фонды;

Ø свобода выбора для страхователей

условий предоставления страховых услуг, форм и объектов страховой защиты;

Ø надежности и гарантии страховой

защиты.

Субъектами страхового рынка являются

страховщики (страховые компании), которые предоставляют страховые услуги, страхователи

(физические и юридические лица и государство). Посредниками в проведении страхования

выступают страховые агенты и страховые брокеры (брокерские фирмы).

Страховые агенты-это, как правило,

физические лица, которые заключают договора страхования со страхователями от имени

страховщика. Страховыми агентами в некоторых случаях могут быть юридические лица.

Это транспортные предприятия, которые осуществляют обязательное личное страхование

от несчастных случаев на транспорте, нотариальные конторы, банки, которые наряду с

услугами по основной деятельности могут заключать договоры страхования.

Взаимоотношения страховых агентов - юридических лиц со страховщиками регулируются

соответствующими соглашениями.

С развитием страхового дела

получает распространение и такая форма посредничества, как генеральные страховые агенты.

Генеральные агенты - это физические лица, уполномоченные одним или несколькими

страховщиками в том или ином административно-территориальном регионе. Они

имеют право нанимать на работу страховых агентов, которым выделяется зона обслуживания

и виды страхования, которые они могут осуществлять. Взаимоотношения между

генеральным страховым агентом и страховой компанией осуществляются на основе

договора. Генеральный страховой агент имеет свой счет в банке, на который

страховая компания переводит средства для организации страховой деятельности.

Страховые брокеры, также выполняя

функции заключения соглашений, действуют от имени страхователя, подбирая ему

самые выгодные условия и надежные страховые компании. Они могут предоставлять

консультационные услуги и страховщикам. За свою работу страховой брокер получает

вознаграждение в форме комиссионных выплат.

На страховом рынке функционируют

страховые компании различных организационно-правовых форм: государственная страховая

компания; акционерные страховые общества; общества взаимного страхования; страховой

пул.

Среди новых

хозяйственно-организационных форм страхового дела, которые, к сожалению, еще не получили

достаточного развития в Украине, можно выделить следующие:

Ø концерн - объединение предприятий,

включая страховое общество, осуществляющих совместную деятельность;

Ø хозяйственные ассоциации - договорные

объединение предприятий и страховой компании, образованные для совместного осуществления

одной или нескольких функций;

Ø

консорциум -

временные договорные объединения производственных предприятий и страховых компаний для

решения конкретных задач, реализации крупных целевых программ и

проектов.

Обязательным составным элементом

страхового рынка являются специализированные консалтинговые фирмы (компании) страховых

экспертов.

Государство, как участник рынка страховых

услуг, создает правовые основы страховой деятельности и осуществляет контроль за

соблюдением действующего законодательства. В законах и принятых нормативных актах

сформулированы требования к страховщикам, порядок их создания и регистрации, требования

в договоры и правила страхования, обязанности страховщиков и страхователей в

каждой конкретной ситуации.

Страховой надзор осуществляется также

по уровню страховых тарифов, формированием запасных и резервных фондов

страховщиков, проведением инвестиционной политики, организацией учета и

отчетности, своевременной и полной уплатой налогов в бюджет, по уровню профессиональной

подготовки страховых работников.

Функционирование страхового рынка

связано с такими понятиями, как страховое поле и страховой портфель. Страховое

поле - это наличие потенциальных страхователей определенного вида страхования. Страховое

поле определяет потенциальные масштабы страхования. Страховой портфель представляет собой

совокупность заключенных определенной компанией сделок как с того или иного вида

страхования, так и из всех видов. Страховой портфель характеризует деятельность

каждой компании на рынке. Цель - сформировать как можно больший страховой портфель,

ведь это увеличивает доходы и удешевляет страхование.

Специфическим товаром на страховом

рынка являются страховые услуги.

Страховой рынок в зависимости от

масштабов спроса и предложения на страховые услуги можно разделить на местное

(региональный), национальный (внутренний), мировой (внешний, глобальный).

Местный (региональный) страховой рынок - это, как правило, ограничен определенной

территорией и узкоспециализированный рынок страховых услуг. Его функционирования

обеспечивает потребности конкретного региона в страховой защите.

Национальный (внутренний) страховой

рынок призван удовлетворять экономические потребности и реализовать экономические

интересы страховщиков и страхователей в пределах национальной экономики. Он

характеризует достигнутый уровень развития страхования той или иной страны.

Например, страховой рынок Украины разделена на четыре больших региона: западный,

восточный, южный, центральный. Больше всего страховщиков сосредоточено в

центральном регионе, в частности в г. Киеве и Киевской области.

Мировой (внешний, глобальный)

страховой рынок способствует удовлетворению потребности в страховой защите страхователей

всего мира. На мировом страховом рынке уравновешивается предложение

страховых продуктов и спрос на них в глобальном масштабе и измерении, где

взаимодействуют страховщики разных стран. Между ними заключаются соглашения, они делят

между собой не только определенные сегменты рынка, а территории, образуют международные

объединения страховщиков.

По отраслевым критериям структура

страхового рынка подразделяется на рынки личного, имущественного страхования и

страхования ответственности. Рынок личного страхования в Украине

делится на следующие сегменты:

Ø страхование жизни;

Ø страхование от несчастных случаев;

Ø страхование дополнительной пенсии;

Ø медицинское страхование.

Рынок имущественного страхования включает:

Ø страхование имущества предприятий;

Ø страхование урожая

сельскохозяйственных культур;

Ø страхование домашнего имущества

граждан;

Ø страхование транспортных средств и

др.

Особенность отраслевой структуры

страхового рынка проявляется в том, что каждый из этих рынков имеет свою внутреннюю

структуру, элементы которой формируют сегменты страхового рынка в целом,

определяют специфику взаимодействия страховщиков и страхователей в процессе

купли-продажи страховой услуги и во время удовлетворения потребности в страховом

защите.

Цена страховой услуги выражается в

страховом тарифе и складывается на конкурентной основе под влиянием спроса и

предложение.

Страховые организации в процессе

развития страхового рынка должны стремиться к расширению ассортимента видов страхования,

улучшение количества и качества страховых услуг, к стабилизации страховых

тарифов. Этому будет способствовать не только конкуренция, но и сотрудничество между

страховщиками в разнообразных формах, включая участие в перестраховании и

формировании гарантийных фондов на случай банкротства отдельных страховщиков.

В последние годы в страховании

наблюдается рост основных показателей. Однако еще не все резервы

исчерпан. В стране застраховано только около 10 % рисков, тогда как в

большинстве развитых стран этот показатель достигает 90-95 %. По мнению специалистов,

существующая структура страхового рынка Украины не способствует укреплению социального

защиты граждан и обеспечению внутренних инвестиций. Украинские компании

передают иностранным до 90 % страховой премии при страховании авиационных и

морских рисков, рисков здоровья лиц, выезжающих за границу, до 50 % -

во время страхования крупных имущественных рисков.

Программа развития страхового рынка

Украины на 2001 - 2004 гг. была направлена на создание привлекательного и доступного

рынке услуг, превращение страхования в эффективную составляющую социального

защиты населения. Украинские страховщики должны быть конкурентоспособными. Для

этого определены принципы развития рынка, предполагается законодательное

обеспечения, а также совершенствование системы государственного регулирования этого вида

деятельности. Отдельно затрагивается вопрос о восстановлении доверия к отрасли, которая является

одной из предпосылок ее развития.

Для повышения финансовой надежности

страховщиков увеличен минимальный размер их уставного капитала с 1 июня 2001

г. - до 500 тыс. евро, ази января 2003 г. - до 1 млн. евро. Для тех, кто

осуществляет страхование жизни, с 1 января 2002 г. - до 750 тыс. евро, ази января

2003 г. - до 1,5 млн. евро.

Ожидается, что в результате

выполнение программы в случае положительной тенденции развития экономики объемы

поступления страховых платежей будут увеличиваться ежегодно на 70-80 %.