Модуль 4

ОРГАНИЗАЦИОННЫЕ ОСНОВЫ СТРАХОВАНИЯ И

СОСТАВЛЯЮЩИЕ ЭЛЕМЕНТЫ ФИНАНСОВОГО РЫНКА И МЕЖДУНАРОДНЫХ ФИНАНСОВ

РАЗДЕЛ 12

СТРАХОВАНИЕ И СТРАХОВОЙ РЫНОК

12.2. Организационные формы страховых

фондов

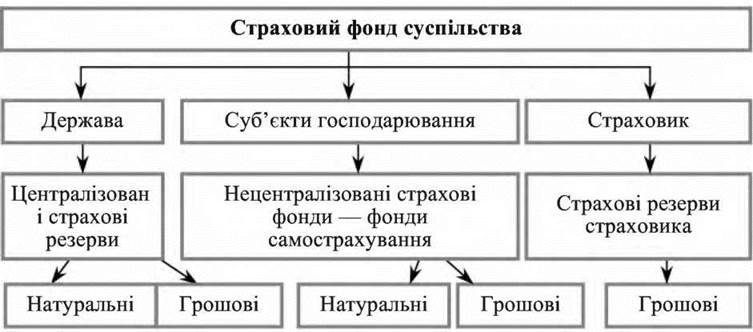

В практике хозяйствования экономическая

категория страхования проявляется через формирование специальных целевых ресурсов,

предназначенных для возмещения убытков - страховых фондов. Страховые фонды

создаются в трех формах (рис. 12.3):

Ø фонды самострахования;

Ø централизованное страховое

обеспечения;

Ø коллективные страховые фонды.

Самострахование основывается на

индивидуальной ответственности и заключается в том, что каждое юридическое и физическое

лицо формирует собственные страховые (резервные) фонды за счет собственных доходов. Это

дорогая и нерациональная форма. Поэтому сфера самострахования ограничено минимальными

потребностями и выражающееся прежде всего в создании финансовых резервов субъектами

хозяйствования и определенного резервирования средств физическими лицами. Более распространена

эта форма в банковской сфере, где выше степень риска и установлен достаточно

высокий уровень ответственности.

Рис. 12.3. Организационные формы

существование страхового фонда

Централизованное страховое обеспечение

основывается на государственной ответственности и предусматривает возмещение потерь по

счет общегосударственных средств. При этом часть этих средств выделяется в

отдельные фонды, например резервный фонд Кабинета Министров. Формируется он в

размере до 1 % объема расходов общего фонда Государственного бюджета и входит в

состав расходов государственного бюджета Украины. Порядок использования средств из

резервного фонда бюджета определяется Кабинетом Министров Украины.

Главными направлениями расходования

средств резервного фонда являются:

Ø финансирование расходов, связанных с

чрезвычайными ситуациями;

Ø финансирование работ по ликвидации

последствий стихийных явлений и аварий;

Ø непредвиденные расходы, связанные с

введением новых законов;

Ø другие мероприятия, которые не могли быть

предусмотренными при утверждении государственного бюджета.

Одновременно установлено требование, согласно

с которой средства резервного фонда Государственного бюджета Украины не могут

использоваться на погашение долгов правительства и на увеличение сумм по статьям

расходов, предусмотренных в государственном бюджете.

Следовательно, страховая ответственность

государства ограничена чрезвычайными событиями, а страховая обеспеченность текущей

деятельности юридических и физических лиц является их прерогативой и не может быть полностью

переложена на государство.

Самострахование и централизованное

страховое обеспечение могут осуществляться в натуральной и денежной формах. К

финансовой системы относятся страховые отношения в денежной форме.

Создание коллективных страховых

фондов основывается на солидарной ответственности участников этих фондов. Суть

отношений страхования заключается в том, что формирование страховых фондов

осуществляется за счет взносов всех участников, а возмещение убытков с этих

фондов проводится для тех, кто их понес вследствие определенных событий и обстоятельств.

Коллективное страхование является наиболее

целесообразной, экономной, эффективной и рациональной формой создания страховых

фондов. По сравнению с самострахуванням оно значительно дешевле, поскольку основано

на солидарной ответственности. Эти затраты юридических и физических лиц

характеризуют их плату за снижение уровня риска финансовых потерь. Рациональная

организация страхового дела означает ее надежность и рациональность: с одной

стороны, наличие централизованных средств обеспечивает высокие гарантии возмещения

убытков, а с другой - дает возможность эффективно использовать временно свободные

средства на финансовом рынке.

Организация страхового дела

основывается на выделении субъектов страхования, объектов страхования и форм

страховых отношений.

Основными субъектами страхования выступают

страховщик, страхователь и застрахованный. Страховщик - юридическое лицо - страховая компания, которая действует на

основании соответствующей лицензии, принимая на себя обязательства по созданию

коллективного страхового фонда и выплаты из него страхового возмещения

страхователю или третьему лицу, в чью пользу заключен договор, при наступлении

страхового случая. По методу финансовой деятельности страховщик является обычной

предпринимательской структурой, действующей на основе коммерческого расчета. По

предметом деятельности (финансовыми ресурсами) страховщик является финансовым институтом.

Страхователь - юридическое или физическое

лицо, которое на основании соответствующего соглашения со страховщиком уплачивает страховые взносы

к страхового фонда и получает право на возмещение убытков в случае наступления

страхового случая.

Застрахован - юридическое или физическое

лицо, которому принадлежит страховое возмещение в случае наступления страхового случая.

В договорах личного страхования - лицо, в пользу которого заключен договор

страхование и которое имеет право получить компенсацию при наступлении страхового

случая или выкупную сумму при досрочном расторжении договора. Застрахованный может

быть одновременно и страхователем, если заключил договор в отношении себя и оплатил

страховой взнос. Кроме того, может выделяться такой субъект, как получатель страхового

возмещения, в тех случаях, когда его не может получить застрахованный.

Объектами страхования могут быть

имущество, жизнь и здоровье граждан, трудоспособность и трудоустройство,

недополученная прибыль при осуществлении финансовых и хозяйственных операций

т.д.

Страхование может проводиться в

обязательной и добровольной формах. Обязательное страхование обусловлено рисками,

связанными с жизнью, потерей трудоспособности или с возникновением таких убытков,

которые не могут быть возмещены одним лицом.

Законодательство устанавливает перечень

объектов, подлежащих обязательному страхованию, и механизм, по которому

обеспечивается его реализация. Ответственность за осуществление обязательного

страхование возлагается на государственные страховые органы.

Обязательным страхованием охватываются

все объекты без заявлений страхователей, поскольку сама регистрация объекта является

основанием для того, чтобы он был охвачен страхованием.

Добровольное страхование осуществляется

на основании договора между страхователем и страховщиком.

Далее приведены объекты страховых

отношений в зависимости от видов страхования.

Объектом имущественного страхования является

имущество юридических и физических лиц. Сейчас в Украине наиболее распространенным среди физических

лиц является страхование строений, домашнего имущества, транспортных средств. Постепенно

расширяется имущественное страхование в сфере частного бизнеса.

Объектами личного страхования

выступают жизнь и здоровье граждан. Видам личного страхования является смешанное

страхование жизни (объектами выступают одновременно жизни и здоровья),

страхование детей, свадебное страхование и др. Личное страхование выполняет

рисковую и накопительная функции. Рисковая предусматривает возмещение потерь в

случае наступления страхового события. Нагромаджувальна функция заключается в том, что

после окончания срока действия страхового договора застрахованному выплачивается

страховая сумма.

В случае страхования ответственности

объектом является обязательство застрахованного лица выплатить возмещение за причиненный

убытки третьим лицам. Самый распространенный вид - страхование гражданской

ответственности водителей автотранспортных средств.

Кроме того, объектом страхования может

быть профессиональная ответственность для лиц отдельных профессий, которые своими действиями или

ненадлежащим исполнением своих обязанностей могут повлечь убытки своим клиентам.

Объектом страхования финансовых

рисков является недополученная прибыль или убытки в процессе осуществления определенных

хозяйственных и финансовых операций, которым присущ ощутимый риск. Это

риски с кредитных и залоговых операций, биржевых сделок, депозитных вкладов

юридических и физических лиц, потерь от колебания валютных курсов и др. Эта отрасль

страхования особенно важна в условиях рыночной экономики, которая связана с

множеством предпринимательских рисков.

В системе социального страхования

объектом страхования являются трудоспособность и трудоустройство. Страхование

трудоспособности осуществляется на случай постоянной или временной утраты.

Страхование трудоустройство осуществляется на случай безработицы.

Таким образом, социальное страхование

представляет собой часть денежных отношений по распределению и перераспределению валового

внутреннего продукта с целью формирования и использования фондов, предназначенных для

содержания лиц, не участвующих в общественном труде. Субъектами отношений

выступают государство, предприятия и организации различных форм собственности,

населения.

В экономической и публицистической

литературе при характеристике сферы социальной защиты населения употребляют такие

термины, как «социальное обеспечение» и «социальное страхование», нередко

отождествляя их, или наоборот, считая их неоднозначными. Между тем каждый из них

несет специальное смысловую нагрузку.

Социальное обеспечение - это

установленная государством система материального обеспечения граждан в старости, на

случай полной или частичной потери трудоспособности, потери кормильца, а

также помощь многодетным, неполным и малообеспеченным семьям.

Социальное обеспечение осуществляется

в формах «социального страхования» и «забота».

Характерной чертой социального

страхования является финансирование социальных выплат за счет взносов. Форма

«забота» представляет финансирования из бюджета и ориентирована на индивидуальные

потребности.

Таким образом, под социальным

обеспечением следует понимать процесс социальной защиты населения, а во

социальным страхованием - одну из форм осуществления этого процесса. Форма

социального страхования является доминирующей в странах рыночной экономики. Причем в

одних странах метод страхования является нагромаджувальним, а в других - солидарным.

Социальное страхование имеет

обязательный и добровольный характер. В обязательном порядке оно осуществляется

через общегосударственные целевые фонды: пенсионный, социального страхования при

временной потере трудоспособности, страхование на случай безработицы. Страховые

платежи осуществляют в форме вкладов, страховое возмещение проводят через

выплату пенсий - в случае полной или частичной утраты трудоспособности, и помощи

- в случае временной потери трудоспособности и в связи с безработицей.

Система социального страхования может

быть двух видов: государственная и негосударственная (формирование негосударственных и ведомственных

пенсионных фондов).

Государственное социальное страхование является

обязательным. Оно имеет целью обеспечение социальных интересов всего

населения страны и отдельных групп граждан, чья профессиональная деятельность связана с

особенно опасными условиями труда.

Особенностями солидарной системы

государственного социального страхования является неперсонифицированный характер взносов (они

не накапливаются, а тратятся сразу на выплату пенсий) и их косвенный

характер (взносы в специальный фонд осуществляют в основном работодатели и меньше

- наемные работники). Пенсии сегодняшним пенсионерам оплачивает экономически

активное население. Такая концепция пенсионного обеспечения поддерживается

многими. Но высказывается мнение, что ее необходимо совершенствовать, установив

большую зависимость размера пенсии от заработка и стажа. Вместе с тем

реформирование пенсионного обеспечения производится путем совершенствования системы

пенсионного обеспечения как обязательного государственного, так и негосударственного

добровольного.

Эффективность дополнительного пенсионного

обеспечение доказана опытом развитых стран, где политика пенсионного

обеспечение ведется в двух направлениях: гарантированное обеспечение минимальной

трудовой пенсии и поддержка малообеспеченных слоев населения; расширение

возможностей граждан в самообеспечении своей старости через дополнительное

накопительные страхования.

Доля дополнительной пенсии в

пенсионном доходе составляет 15 - 16 % в Италии, 35-40 - во Франции, 75 % - в США.

Количество пенсионеров, получающих негосударственные пенсии, составляет 70 % всех

пенсионеров Западной Европы.

Не менее актуальна проблема медицинского

страхование. Ссылаясь на опыт зарубежных стран и России, предлагается

ввести медицинское страхование в Украине. На страховом рынке уже появились

добровольные виды медицинского страхования, но это не означает, что найден реальный

выход по улучшению медицинского обслуживания населения.

В медицинском страховании объектом

страхования является здоровье граждан. Оно проводится на случай болезни и может

осуществляться как в обязательной, так и дополнительно в добровольной форме через

государственные или негосударственные структуры. Страхователями могут быть: государство (с

бюджета), предприятия, организации и учреждения и граждане (за счет собственных

доходов). Страховое возмещение предоставляется в форме оплаты лечения.