Раздел

IV.

УЧЕТ

НЕОБОРОТНЫХ МАТЕРИАЛЬНЫХ И

НЕМАТЕРИАЛЬНЫХ

АКТИВОВ

4.4. Амортизация и износ основных средств

Амортизация

(лат. amortisatio - оплата долгов) - это процесс

возмещение износа основных средств, других необоротных материальных и

нематериальных активов, связанный с постепенным переносом их стоимости на

новосоздаваемую продукцию, работы или услуги. Согласно П(с)БУ 7 “Основные

средства”, износ основных средств - сумма амортизации объекта основных средств с

начала его полезного использования.

Стоимость,

которая амортизируется, - первоначальная или переоцененная стоимость необоротных активов за

вычетом их ликвидационной стоимости.

Ликвидационная

стоимость - сумма средств или стоимость других активов, которую предприятие ожидает

получить от реализации (ликвидации) необоротных активов после окончания

срока их полезного использования (эксплуатации), за вычетом расходов,

связанных с продажей (ликвидацией).

Нормы

амортизации установлены отдельно для налогового и финансового учета.

В

финансовом учете для начисления амортизации может применяться любой

из методов, определен П(с)БУ 7.

Согласно

с П(с)БУ 7 предприятия могут применять следующие методы начисления

амортизации по основным средствам:

1) прямолинейный, по которому годовая сумма амортизации

определяется делением стоимости, которая амортизируется, на ожидаемый период времени

использования объекта основных средств;

2) уменьшения остаточной стоимости, по которому годовая

сумма амортизации определяется как произведение остаточной стоимости объекта на начало

отчетного года или первоначальной стоимости на дату начала начисления амортизации и

годовой нормы амортизации. Годовая норма амортизации (в процентах) исчисляется как

разница между единицей и результатом корня степени количества лет полезного

использования объекта из результата от деления ликвидационной стоимости объекта на

его первоначальную стоимость;

3) ускоренного уменьшения остаточной стоимости, по

которому годовая сумма амортизации определяется как произведение остаточной стоимости объекта

на начало отчетного года или первоначальной стоимости на дату начала начисления

амортизации и годовой нормы амортизации, которая исчисляется исходя из срока

полезного использования объекта, и удваивается;

4) кумулятивного, по которому годовая сумма амортизации

определяется как произведение стоимости, которая амортизируется, и кумулятивного

коэффициента. Кумулятивный коэффициент рассчитывается делением количества лет,

остающихся до конца ожидаемого срока использования объекта основных

средств, на сумму числа лет его полезного использования (в экономической

литературе кумулятивный метод определяют также как метод суммы чисел или метод

цифр числа);

5) производственный, по которому месячная сумма амортизации

определяется как произведение фактического месячного объема продукции (работ, услуг)

и производственной ставки амортизации. Производственная ставка амортизации исчисляется

делением стоимости, которая амортизируется, на общий объем продукции (работ,

услуг), который предприятие ожидает произвести (выполнить) с использованием объекта

основных средств.

Предприятие

для финансового учета может также применять нормы и методы начисления

амортизации основных средств, предусмотренные налоговым законодательством.

Начисления

амортизации в финансовом учете производится ежемесячно. Предприятия с сезонным характером

производства годовую сумму амортизации начисляют в течение периода работы

предприятия в отчетном году.

Месячная

сумма амортизации при применении методов уменьшения остаточной стоимости,

ускоренного уменьшения остаточной стоимости, прямолинейного и кумулятивного

определяется делением годовой суммы амортизации на 12.

Начисления

амортизации начинается с месяца, следующего за месяцем, в котором объект

основных средств стал пригодным для полезного использования.

Начисления

амортизации прекращается, начиная с месяца, следующего за месяцем выбытия

объекта основных средств.

Для

налоговых целей нормы амортизации установлены Законом Украины “О налогообложении

прибыли предприятий” и амортизация начисляется начиная с квартала,

следующего за кварталом их зачислении на баланс плательщика налога и

начисляются один раз в квартал. Ежемесячно налогоплательщик имеет право относить

на расходы 1/3 квартальных начислений.

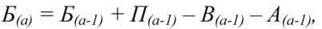

Амортизационные

отчисления проводят исходя из балансовой стоимости основных фондов, которую

определяют по формуле

где Б(а) - балансовая стоимость отдельных основных

фондов группы 1, или в соответствии балансовая стоимость основных фондов группы 2, или

3 на начало отчетного квартала;

Б(a-1)

- балансовая стоимость отдельных основных фондов группы 1, или в соответствии балансовая

стоимость основных фондов группы 2 или 3 на начало предыдущего квартала;

П(a-1) - сумма расходов,

понесенных на приобретение основных фондов, осуществление капитального ремонта,

реконструкций, модернизаций и других улучшений основных фондов в течение

периода, предшествовавшего отчетному;

В(a-1)

- стоимость выведенных из эксплуатации основных фондов в течение предыдущего

квартала.

А(a-1)

- сумма амортизационных отчислений, начисленных в предыдущем квартале;

Амортизационные

отчисления начисляются по каждому объекту основных средств группы 1, и в

целом за объектами групп 2, 3 и 4 один раз за календарный квартал в процентах

к балансовой стоимости на начало отчетного (налогового периода):

|

Группа

03

|

2003

год

|

3

1 января 2004 г.

|

|

группа

1

|

1,25

|

2

|

|

группа

2

|

6,25

|

10

|

|

Группа

3

|

3,75

|

6

|

|

Группа

4

|

15

|

15

|

Плательщик

налога имеет право принять решение об установлении других норм амортизации,

не превышают установленных норм, о чем сообщается налоговому органу

вместе с представлением декларации за первый квартал отчетного года, при этом решение

должно быть принято до начала отчетного года.

К

2003 года налогоплательщик имел право самостоятельно принять решение об ускоренной

амортизацию основных фондов группы 3, приобретенных после 1 июля 1997 года, если на

производимую продукцию (работы, услуги) не введено государственное регулирование

цен (тарифов), по следующим нормам:

- первый год эксплуатации - 15 %;

- второй год эксплуатации - 30 %;

- третий год эксплуатации - 20 %;

- четвертый год эксплуатации - 15 %;

- пятый год эксплуатации - 10 %;

- шестой год эксплуатации - 5 %;

- седьмой год эксплуатации - 5 %.

Учет

таких основных фондов велся отдельно по каждому объекту, а амортизация

начислялась на балансовую стоимость таких объектов, которая равна их первоначальной

стоимости, увеличенной на сумму расходов, связанных с их улучшением. С 2003 года

применение ускоренной нормы амортизации не предусмотрено, но плательщик налога

имеет право продолжать начисление амортизации по этим нормам по основным

фондами, введенными в эксплуатацию до 2003 г. или перейти на новые нормы.

Согласно

с Законом Украины “Об инновационной деятельности” от 04.07.02 № 40-IV инновационным предприятиям разрешалась

ускоренная амортизация основных фондов и была установлена ежегодная

двадцатипроцентный норма ускоренной амортизации основных фондов группы 3. При

этом амортизация основных фондов группы 3 проводилась до достижения балансовой

стоимостью группы нулевого значения1.

Инновационное

предприятие (инновационный центр, технопарк, технополис, инновационный

бизнес-инкубатор и т.п.) - предприятие (объединение предприятий), разрабатывающее,

производит и реализует инновационные продукты и (или) продукцию или услуги, объем

которых в денежном измерении превышает 70 % его общего объема продукции и (или)

услуг.

Начисления

амортизационных отчислений за группой И прекращается при достижении каждым

объектом группы балансовой стоимости 100 необлагаемых минимумов доходов

граждан, а их остаточная стоимость относится на издержки производства (обращения).

Начисление амортизационных отчислений по объектам основных средств групп 2, 3

и 4 осуществляется до достижения группой нулевой балансовой стоимости. За время

капитального ремонта, реконструкции, модернизации и консервации

амортизация по основным средствам группы И не начисляется.

В

налоговых расчетах по основным средствам, не подлежащим амортизации (кроме

продуктивного скота) и по непроизводственным основным средствам

начисленная сумма износа включается в

уменьшение прибыли до налогообложения.

Для

начисление амортизации по нематериальным активам в налоговых расчетах

применяется прямолинейный метод (равными долями в течение не более 10

лет).

Учет

износа основных средств ведут на субсчете 131 “Износ основных средств”.

Основные проводки, связанные с амортизацией и износом основных средств, приведен

в табл. 4.14.

Таблица 4.14.

Проводки

связанные с амортизацией и износом основных средств

|

Содержание

операции

|

Дебет

|

Кредит

|

Сумма

|

|

Начисленный износ основных средств,

непосредственно участвуют в процессе производства и отражено элемент

затрат “амортизация”

|

23

|

831

|

1000

|

|

831

|

131

|

1000

|

|

Начисленный износ основных средств

обще-производственного

назначение

|

91

|

831

|

1000

|

|

831

|

131

|

1000

|

|

Начисленный износ основных средств,

используются для обеспечения работы персонала администрации

|

92

|

831

|

1000

|

|

831

|

131

|

1000

|

|

Начисленный износ основных средств,

используемых для обеспечения сбыта продукции (работ, услуг)

|

93

|

831

|

1000

|

|

831

|

131

|

1000

|

|

Начисленный износ по безвозмездно

полученным основным средствам и одновременно отражен доход от безвозмездно

полученных активов1

|

949

|

831

|

1000

|

|

831

|

131

|

1000

|

|

424

|

745

|

1000

|

1 Такие

проводки согласно П(С)БУ 7 делаются также в жилищно-коммунальных предприятиях по

жилью и объектам благоустройства.

Следует

отметить, что при начислении амортизации по безвозмездно полученным основным

средствам одновременно отражается доход на сумму амортизации таких средств. В

этом случае делается проводка Д-т 424 К-т 745. Такая же проводка делается при

ликвидации путем списания безвозмездно полученных основных средств на сумму их

остаточной стоимости.

1 Статья 21, которым

определялась возможность ускоренного начисления амортизации такими

предприятиями, исключен согласно Закону Украины от 25.03.2005 г. №

2505-IV.